Onderzoek bevestigt: vermoeden van werknemerschap groter bij lager uurtarief zzp'er

De arbeidsmarkt is continu in ontwikkeling. Met name de positie van zzp’ers blijft een onderwerp van debat, zowel in de samenleving als in de politiek. De vraag of iemand als zelfstandige ingehuurd mag worden, is niet altijd eenvoudig te beantwoorden. Recent onderzoek van SEO Economisch Onderzoek biedt nieuwe inzichten: door te kijken naar de kenmerken en uurtarieven van zzp’ers met zakelijke opdrachtgevers, wordt met dit onderzoek aangetoond dat veel kenmerken van werknemerschap zich voordoen bij zzp'ers met lage uurtarieven. Zij voldoen vaker aan criteria waarmee werknemerschap wordt aangemerkt. Dit zijn interessante inzichten en resultaten in het kader van wetsvoorstel Verduidelijking Arbeidsrelaties en Rechtsvermoeden (VBAR).

Meer kenmerken van werknemerschap bij laag uurtarief

Het SEO-onderzoek richt zich op de kenmerken en tarieven van zzp’ers en brengt in kaart in hoeverre zij kenmerken van werknemerschap vertonen. De belangrijkste bevindingen zijn:

- Zzp’ers met lagere uurtarieven hebben vaker te maken met werkinhoudelijke aansturing en organisatorische inbedding, kenmerken die passen bij een arbeidsrelatie.

- Afhankelijk van de methode waarop het uurtarief wordt berekend, zou tussen de 15 en 28 procent van de zzp’ers onder een rechtsvermoeden van werknemerschap kunnen vallen bij een tarief van 32,24 euro per uur.

- In sectoren als de bouw, creatieve industrie en zakelijke dienstverlening is het risico op schijnzelfstandigheid groter, doordat veel zelfstandigen afhankelijk zijn van één of enkele opdrachtgevers.

De VBAR en het rechtsvermoeden van werknemerschap

De vraag hoe om te gaan met een duidelijker onderscheid tussen werknemers en zelfstandigen, is een terugkerende discussie in politiek en samenleving. Het wetsvoorstel VBAR tracht de arbeidsrelatie te verduidelijken aan de hand van een toetsingskader en door een rechtsvermoeden van werknemerschap in te voeren. Dat laatste betekent dat bij een uurtarief van 33 euro of lager sneller wordt aangenomen dat er sprake is van een arbeidsovereenkomst. Alhoewel het VBA-gedeelte op veel kritiek kan rekenen van zzp-organisaties, brancheverenigingen en politieke partijen, kent de R (rechtsvermoeden van werknemerschap) brede politieke en maatschappelijke steun.

Het SEO-onderzoek laat zien dat een aanzienlijk deel van de werkenden met lage uurtarieven zich in een afhankelijke en kwetsbare positie bevindt. Dit maakt een voorstel zoals het rechtsvermoeden van werknemerschap onder een bepaald uurtarief een logisch vervolg op de geconstateerde problematiek.

Sectorale verschillen en het belang van het rechtsvermoeden

Niet in alle sectoren is het risico op schijnzelfstandigheid even groot. Het SEO-onderzoek toont aan dat er sectoren zijn waar werkenden structureel lage uurtarieven hanteren en deze werkenden vertonen ook meer indicaties van het werknemerschap. Deze sectorale verschillen onderstrepen het belang van een zorgvuldige wet- en regelgeving. Het rechtsvermoeden is een instrument dat misstanden kan tegengaan, terwijl het ruimte laat voor echte ondernemers om als zelfstandige te blijven werken. Dit is van belang om een balans te vinden tussen enerzijds de bescherming van werkenden met lage uurtarieven en anders de ruimte en vrijheid om te ondernemen.

Slim inhuren in een wereld die razendsnel verandert – zo krijg je grip!

Hoe houd je controle over inhuur als alles steeds sneller verandert? Simpel: met betere data wordt strategisch inhuren een stuk makkelijker. Tijdens het ‘Grip op Inhuur’-event van Nevi en HeadFirst Group deelden experts hun inzichten, cijfers en praktijkervaringen. “Kennis bundelen is nu belangrijker dan ooit,” aldus Rutger Treffers, Commercieel Directeur bij HeadFirst Group.

Vlak voor het event kwam het nieuws binnen: Europa wil maar liefst 800 miljard extra aan defensie uitgeven. Inkopers weten wat dat betekent. In een economie die al op volle toeren draait, zal dat de arbeidsmarkt alleen maar krapper maken.

Tijdens het ‘Grip op Inhuur’-event van Nevi Zuidwest & Noordwest en HeadFirst Group werd opnieuw duidelijk hoe sterk wereldwijde ontwikkelingen doorwerken op de arbeidsmarkt. Een van de 160 aanwezige inkopers in het HeadFirst Group theater in hoofddorp verwoordde het treffend: ‘Eerder zag ik de link niet tussen ons werk en het dagelijkse nieuws, maar nu besef ik hoeveel invloed het op onze branche heeft.’

Ook Jolanda ten Hoeve, inkoop- en contractmanager bij ECT Rotterdam, onderstreepte het belang van die brede blik: “Je moet als professional begrijpen wat er wereldwijd speelt en welk effect dat heeft op je organisatie. Wendbaarheid is nóg belangrijker geworden, zeker met de geopolitieke spanningen en de krapte op de arbeidsmarkt.”

Door deze veranderingen goed te volgen en strategisch in te spelen op de krappe arbeidsmarkt, kunnen inkopers niet alleen uitdagingen het hoofd bieden, maar ook nieuwe kansen creëren.

Honderdzestig inkopers kwamen samen voor een interactieve middag, georganiseerd door HeadFirst Group en Nevi Zuidwest en Noordwest. Hoe behoud je regie over inhuur in een landschap waar snelheid en flexibiliteit steeds belangrijker worden? De presentaties boden waardevolle inzichten en praktische handvatten om als inkoper het overzicht te bewaren in een wereld die in razend tempo verandert.

Wat speelt er in de inhuurmarkt?

Eerst de cijfers, want alle presentaties tijdens de middag waren stevig onderbouwd met data. Geert-Jan Waasdorp, directeur en oprichter bij Intelligence Group: “De arbeidsmarkt draait nog steeds op volle toeren. Met een arbeidsmarktparticipatie van 85% ziet het er goed uit.” Maar, zo waarschuwde hij, de markt heeft wel zijn piek bereikt. “Het koelt wat af.”

Bovendien zit de arbeidsmarkt vol onzekerheden. Denk aan ‘zwarte zwanen’ – zeldzame, onverwachte gebeurtenissen die je niet kunt voorspellen. Trump? Rusland?

Maar er is nóg een probleem, volgens Waasdorp. Ondanks de berg aan data blijft veel onzichtbaar, vooral rond flexwerk. Zo ontdekte hij onlangs (pas) dat alle enquêtes van TNO en CBS alleen in het Nederlands zijn.

En dat terwijl 25% van de werkenden in Nederland geen Nederlands spreekt. Van ASML-medewerkers tot Poolse arbeidsmigranten – een flinke groep blijft daardoor compleet buiten de statistieken.

Cijfers die tellen

Uiteraard ging het ook over de wet DBA, schijnzelfstandigheid en het wetsvoorstel VBAR. Volgens Sem Overduin, manager Public Affairs van HeadFirst Group, hoeven we niet in een kramp te schieten: “Zorg voor een up-to-date inhuurbeleid en houd je documentatie op orde. Leg helder vast waarom je bepaalde keuzes maakt. En betrek de sleutelfiguren in je organisatie: zorg dat ze het proces en de wetgeving goed begrijpen.”

Volgens Waasdorp raakt het opheffen van het handhavingsmoratorium op de wet DBA vooral de publieke sector. “Er zijn nog nooit zo weinig overheidsopdrachten geweest.”

Een andere opvallende trend in de zzp- en detacheermarkt: “In geen enkele sector is de loonkloof zo klein als hier. Ondernemerschap lijkt hier hand in hand te gaan met emancipatie.” aldus Waasdorp.

Hoe goed is jouw externe inhuur geregeld?

Adviseur externe inhuur Paul Oldenburg hield de aanwezige inkopers tijdens deze dag een spiegel voor: hoe goed is jouw externe inhuur geregeld?

Te vaak ligt de focus op de korte termijn, zijn processen inefficiënt en ontbreken duidelijke tariefafspraken. Oldenburg liet helder zien hoe je de inhuurstrategie slimmer aanpakt. Hoe verbeter je de sourcingstrategie? Hoe maak je duidelijke afspraken met bureaus? Hoe werk je efficiënter samen en vermijd je risico’s?

Slimmer inhuren draait niet alleen om kostenbesparing. Een doordacht inhuurbeleid zorgt ook voor continuïteit én compliancy.

Sterke troef – wereldwijde data

’s Middags konden de aanwezigen kiezen uit verschillende verdiepende sessies. Eén daarvan zoomde in op de uitzendbranche: hoe combineer je continuïteit en flexibiliteit zonder hoge kosten? En hoe werk je daarbij slim samen met je leverancier?

Edward Norg, operationeel directeur van Randstad, gaf hierop een helder antwoord:

“We kijken vaak alleen naar het tarief, maar dat is slechts het topje van de ijsberg. De echte winst zit daaronder: minder verloop en verzuim, lagere inwerkkosten, effectief poolmanagement – een flexibele groep medewerkers die meebeweegt met de klantvraag – en slimme data-analyse.”

Data-gedreven inhuurstrategie

Tijdens de workshop over het ICT-inhuursegment dook HeadFirst Group in de kracht van een dynamic tiering structuur. Welke datapunten zijn écht bepalend bij het managen van leveranciers? Het antwoord ligt in een strategische benadering. “Inhuur is geen kwestie van ad-hoc beslissingen, maar van datagedreven optimalisatie,” zegt Sam van de Kreeke. “Door vooraf duidelijke bedrijfsdoelstellingen te formuleren en deze continu te toetsen aan relevante data – zoals bijvoorbeeld tarieven, conversie en doorlooptijden – trek je de juiste leveranciers aan en verhoog je de effectiviteit van je inhuurbeleid,” voegt Boy Kies toe.

Veranderingen in wereldeconomie en arbeidsmarkt

“Met data kunnen bedrijven schommelingen en trends vroegtijdig signaleren en hierop inspelen,” zegt Lex van der Giessen van werving- en selectiebureau Sonsbach en een van de genodigden.

“Toch maken de huidige wereldeconomie en geopolitieke situatie het er niet makkelijker op,” voegt hij toe. “Ondanks steeds diepgaandere inzichten kunnen plotselinge verstoringen een grote impact hebben – zowel economisch als op de arbeidsmarkt.”

De sleutel? Wendbaarheid. Van der Giessen “Een flexibele schil maakt je organisatie weerbaarder. Bedrijven die uitsluitend met vaste medewerkers werken, hebben minder slagkracht. Flexibele krachten bieden juist de mogelijkheid om snel bij te sturen en op het juiste moment de juiste mensen aan te trekken.”

Jolanda ten Hoeve, inkoop- en contractmanager bij ECT Rotterdam: “Het was een erg boeiend evenement, vooral omdat de presentaties grotendeels gebaseerd waren op interessante cijfermatige onderbouwingen. Dat gaf een mooi feitelijk beeld van de ontwikkelingen op de arbeidsmarkt.”

BRON: ZiPconomy

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Werkbezoek Kamerlid Thierry Aartsen (VVD) aan HeadFirst Group

Op maandag 17 maart verwelkomde HeadFirst Group VVD-Kamerlid Thierry Aartsen voor een werkbezoek. Thierry Aartsen is als woordvoerder binnen de VVD verantwoordelijk voor het arbeidsmarkt- en zzp-dossier. Tijdens het werkbezoek werd er stilgestaan bij ontwikkelingen op de arbeidsmarkt, de Belgische wet- en regelgeving omtrent het inhuren van zzp’ers en de uitdagingen die wij als HR-dienstverlener ervaren.

Stevig vastgebeten in het dossier arbeidsmarkt en zzp

Thierry Aartsen heeft zich de afgelopen tijd stevig vastgebeten in het arbeidsmarkt- en zzp-dossier. Als Kamerlid maakt hij zich hard voor zelfstandig ondernemers, het tegengaan van regeldruk en de gevolgen van onduidelijke wet- en regelgeving. In eerdere debatten over de opheffing van het handhavingsmoratorium per 1 januari 2025 heeft hij onder andere gepleit voor een ‘zachte landing’ en een realistische en werkbare aanpak, waarbij handhaving niet leidt tot inperking en onzekerheid bij opdrachtgevers en zelfstandig ondernemers.

De rol van een intermediair en waardevolle data

Marion van Happen, CEO van HeadFirst Group, gaf Thierry Aartsen een korte organisatie over het bedrijf en de rol en toegevoegde waarde van een intermediair op de arbeidsmarkt. Marion nam Thierry mee in de verschillende soorten dienstverlening en de uitdagingen waar de sector voor staat. Vervolgens heeft Ton Sluiter, Manager Data bij HeadFirst Group, een verdiepende presentatie gegeven over de data die wij verzamelen en ontwikkelingen en trends op de arbeidsmarkt. In de presentatie bracht Ton voor het voetlicht hoe de vraag naar zelfstandigen zich ontwikkelt en naar welke vaardigheden en kennis vraag is.

Het inhuurproces, praktische uitdagingen België

Na de presentaties gingen we met elkaar de werkvloer op. Onder leiding van Sem Overduin van het public affairs team kreeg Aartsen een kijkje achter de schermen bij de afdelingen recruitment en contractmanagement. Dit bood hem de gelegenheid om meer vragen te stellen over het inhuurproces en inzicht te krijgen in de uitdagingen waar onze collega’s tegenaan lopen. Zo blijft het complex om arbeidsrelaties holistisch te beoordelen en te zorgen voor goede en duidelijke opdrachtomschrijvingen. Verder stonden we stil bij de vragen die collega’s ontvangen van opdrachtgevers en zzp’ers. Dit leidde tot een constructieve uitwisseling van ideeën en mogelijke verbeterpunten.

Verder hebben we uitvoerig gesproken over wet- en regelgeving in België omtrent de inhuur van zelfstandigen. De Belgische Arbeidsrelatiewet is een inspiratiebron; een aparte wet regelt namelijk de beoordeling van de arbeidsrelatie tussen opdrachtnemer en opdrachtgever. Het gesprek onderstreepte de noodzaak van een gedegen en toekomstbestendig beleid dat recht doet aan de belangen en behoeften van zowel zelfstandigen als opdrachtgevers.

Voortzetting van de dialoog

Het werkbezoek van Thierry Aartsen aan HeadFirst Group was waardevol en bood ruimte voor verdieping in de ontwikkelingen op de arbeidsmarkt en het zzp-dossier. We waarderen de nuttige gesprekken die gevoerd zijn en zullen ook in de toekomst onze data en kennis in blijven zetten om bij te dragen aan een goed en inhoudelijk publiek-maatschappelijk debat over de toekomst van de arbeidsmarkt.

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Debat over de WTTA: Tweede Kamer legt spanning bloot tussen regeldruk, uitvoering en bescherming van arbeidsmigranten

De Wet toelating terbeschikkingstelling van arbeidskrachten (WTTA) moet misstanden in de uitzendsector tegengaan, maar dreigt volgens critici uit te groeien tot een groot bureaucratisch web. Tijdens het plenaire debat van dit omvangrijke wetsvoorstel op 12 maart werd duidelijk dat Kamerleden verdeeld zijn over de balans tussen marktregulering en de bescherming van arbeidsmigranten.

Ondanks brede politieke steun, veel zorgen over uitvoering en regeldruk

In het debat, waar vertegenwoordigers van VVD, SP, CDA, NSC, PVV, SGP, DENK, D66, BBB en GroenLinks-PvdA aanwezig waren, kwamen uiteenlopende standpunten en zorgen naar voren. Aartsen (VVD) steunde de wet, maar waarschuwde voor de stijgende regeldruk en noemde de WTTA een vorm van “zelfrijzend bakmeel” – een verwijzing naar het risico dat de bureaucratie zichzelf blijft voeden en steeds verder uitdijt. Ook Rikkers (BBB) liet in het debat weten zorgen te hebben over de brede reikwijdte van het toelatingsstelsel en ‘wat voor een impact dit kan hebben op bonafide uitleners’.

Van Kent (SP) ging daarentegen vol in op een strenger kader en stelde dat de wet niet ver genoeg gaat. Hij pleitte voor een hogere en permanente waarborgsom om ‘malafide bemiddelaars‘ uit de markt te drukken. Patijn, Kamerlid voor GroenLinks-PvdA, sloot zich hierbij aan en benadrukte dat de Arbeidsinspectie een grotere en actievere rol moet spelen in het opsporen van misstanden. Het normenkader is volgens Patijn niet toereikend en beide partijen riepen op om tempo te maken met de invoering van het wetsvoorstel.

Uitzondering voor sectoren

Ondanks de brede steun in de Tweede Kamer voor strengere regulering, maakten diverse Kamerleden zich zorgen over de brede reikwijdte van het wetsvoorstel. Zo kwam Ergin (DENK) met een amendement om de topsportsector uit te zonderen van de WTTA en Ceder (ChristenUnie) diende een amendement in om sociale werkbedrijven uit te zonderen van de WTTA. De Kamerleden Boon (PVV) en Flach (SGP) vroegen in het debat om bijvoorbeeld een uitzonderingspositie voor hoogopgeleid personeel.

Daarnaast werd de lange overbruggingsperiode bekritiseerd: de wet wordt pas, op zijn vroegst, in 2028 (deels) operationeel, wat volgens meerdere partijen ruimte laat voor misstanden.

Toelatende Instantie in eigen ministerie

Minister Van Hijum verdedigde het wetsvoorstel door te wijzen op lopende verkenningen binnen het ministerie van Sociale Zaken en Werkgelegenheid (SZW). Hij benadrukte dat de toelatende instantie (TI), die toeziet op de handhaving van de wet, een nieuwe directie wordt binnen het ministerie. Wat betreft de handhaving in de overgangsperiode stelde Van Hijum dat de TI, als alles goed gaat, voornemens is al voor 2028 signaleringen oppakt en misstanden kan aanpakken wanneer deze evident zijn. Binnen twee weken volgt een uitgebreidere kabinetsreactie op de zorgen van de Tweede Kamer.

WTTA: van initiatief naar wetgeving

De WTTA is ontstaan vanuit de wens om de uitzendsector beter te reguleren en arbeidsmigranten te beschermen. Een belangrijke aanjager is het inmiddels breed gedragen rapport geweest van de Commissie Roemer over de positie van arbeidsmigranten. De wet introduceert een toelatingsplicht voor arbeidsbemiddelaars en uitzendbureaus, waarbij enkel gecertificeerde partijen personeel mogen bemiddelen. Dit moet schijnconstructies, onderbetaling en slechte huisvesting tegengaan.

Regeldruk

Hoewel de doelstellingen breed worden gedragen, is er onder andere vanuit brancheverenigingen en marktpartijen veel kritiek op de gevolgen voor de sector. Ook het Adviescollege Toetsing Regeldruk (ATR) wees er in januari jl. op dat de administratieve lasten en nalevingskosten fors stijgen. Volgens hun berekeningen leidt de extra regeldruk tot een jaarlijkse kostenstijging van 143 miljoen euro voor bedrijven in de sector. Dit roept vragen op over de proportionaliteit van de maatregelen, de brede reikwijdte, regeldruk en impact op de bemiddelingssector.

Wat betekent dit voor de markt?

Met de invoering van de WTTA wordt het speelveld voor arbeidsbemiddeling ingrijpend gewijzigd. De sector moet rekening houden met:

- Een verplichte toelatingsregeling, waarbij uitzendbureaus, intermediairs en detacheerders worden gecontroleerd voordat ze actief mogen zijn.

- Verplichte waarborgsommen, bedoeld om misbruik te voorkomen, maar tegelijkertijd een drempel vormen voor kleinere ondernemers.

- Intensievere handhaving, met een grotere rol voor de Arbeidsinspectie en de nieuwe toelatende instantie (TI).

Tegelijkertijd roept het wetsvoorstel vragen op over de uitvoerbaarheid, kosten voor bedrijven ende impact op de arbeidsmarkt. Hoe voorkom je dat strengere regels leiden, waarborgsommen en hogere uitvoeringskosten te veel impact gaan hebben op bonafide ondernemingen, zonder dat de positie van kwetsbare arbeidsmigranten daadwerkelijk verbeterd zal worden?

De komende maanden zal de discussie over de WTTA verder oplaaien. In de week van 24 maart zal het plenaire debat vervolgd worden en in april 2025 ontvangt de Tweede Kamer een uitgebreide brief van Van Hijum.

HeadFirst Group volgt deze ontwikkelingen op de voet en blijft in gesprek met Kamerleden, beleidsmakers en marktpartijen

Heb je vragen over de de WTTA? Neem hier, onderaan de pagina, contact met ons op voor advies.

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Danielle van Wieringen (Comité ZZP): “Zelfstandig werken is een recht, geen maas in de wet”

Door bijna 12.000 handtekeningen in enkele weken tijd op te halen, heeft Comité ZZP een krachtig signaal afgegeven aan de politiek: de handhaving op schijnzelfstandigheid schiet haar doel voorbij en bedreigt de vrijheid van zelfstandig ondernemers. De angst onder zzp’ers groeit, terwijl opdrachtgevers steeds vaker afhaken uit vrees voor juridische consequenties.

Hoe is dit comité ontstaan? Wat drijft hen om zich in deze strijd te mengen? En hoe voorkomen zij dat hun pleidooi wordt gezien als een vrijbrief voor schijnzelfstandigheid? Oifik Youssefi van het public affairs-team bij HeadFirst Group sprak met Danielle van Wieringen, medeoprichter van Comité ZZP, over de impact van de handhaving tegen schijnzelfstandigheid, de negatieve framing van zzp’ers en waarom Nederland dringend toe is aan een eenvoudiger en eerlijker systeem.

Veel ondernemers spreken zich tegenwoordig uit over de gang van zaken in wet- en regelgeving, maar hoe komt een comité als dit tot stand?

Het comité is ontstaan door Peer Goudsmit en mijzelf. We hebben in het bestuur gezeten van de Werkvereniging en nog steeds is er een actieve groep betrokkenen. Toen de handhaving op arbeidsrelaties per 1 januari 2025 werd aangescherpt, ontstond er reuring: moeten we hier iets mee? Peer en ik hadden daar de meeste energie voor. Inmiddels bestaat het comité uit ongeveer tien mensen. Ons doel is om zichtbaar en hoorbaar te maken wat er leeft onder zzp’ers en om de politieke discussie te beïnvloeden. We moesten ergens beginnen, dus we startten een petitie.

Waarom voelde u zich geroepen om hieraan mee te doen?

Het was eigenlijk een gelegenheidsactie. Peer en ik zijn allebei ondernemend en willen de verbinding zoeken. We zagen de noodzaak om in actie te komen en anderen aan te haken.

Wat merkt u zelf van de handhaving op schijnzelfstandigheid in uw ondernemerschap?

Ik zie dat zzp’ers steeds banger worden. Opdrachtgevers stoppen van de ene op de andere dag met het inhurenvan zelfstandigen, uit angst voor de handhaving en onduidelijkheid in wetgeving. De framing rondom zzp’ers is negatief: we worden weggezet als cowboys en graaiers. Dat raakt me persoonlijk. Sinds vorig jaar zie ik dit sentiment alleen maar groeien. Het wordt een self-fulfilling prophecy: als je zzp’ers als een probleem blijft bestempelen, worden ze vanzelf een probleem.

Welke verhalen en signalen hoort u van mede-ondernemers?

Gedupeerden benaderen ons steeds vaker. Een muziekschool bijvoorbeeld, die afhankelijk is van zzp-docenten, durft niemand meer in te huren uit angst voor de ‘inbeddingstoets’. Of een geluidstechnicus die nu niet weet hoe hij zijn sociale zekerheid moet regelen, omdat hij verschillende soorten opdrachten heeft. Het systeem is te ingewikkeld geworden.

Maakt u zich zorgen over de recente ontwikkelingen?

Ja. Het beleid voelt steeds beklemmender en betuttelender. In plaats van ondernemerschap te stimuleren, wordt het in mijn ogen bemoeilijkt. Een gezonde economie heeft een sterke flexibele schil nodig, maar nu lijkt het alsof de overheid die schil doelbewust wil verkleinen.

Het comité stelt dat de wet DBA en de handhaving tegen schijnzelfstandigheid hun doel voorbijschieten. Wat is volgens u een beter alternatief?

Ik weet niet eens of schijnzelfstandigheid echt zo’n groot probleem is. Ik doe interim-opdrachten en word soms tijdelijk ingehuurd, bijvoorbeeld ter vervanging van iemand met zwangerschapsverlof; hierin is sprake van inbedding. Waarom zou dat niet mogen? Ik ben wel vóór het aanpakken van gedwongen zelfstandigheid aan de onderkant van de markt, maar niet tegen inperken van de vrijheid van echte zzp’ers die bewust kiezen voor het zelfstandig ondernemerschapWe moeten echt weer terug naar de kern: heldere en eerlijke regels zonder onnodige complexiteit.

Hoe is de petitie ontvangen door de Tweede Kamer?

De Kamerleden waren niet verrast. Ze voelen dat er onrust is. Het gesprek is hiermee wel weer iets meer op gang gekomen.

De handhaving op schijnzelfstandigheid wordt mede gerechtvaardigd als bescherming van kwetsbare werkenden. Hoe zorgt het Comité ervoor dat hun pleidooi niet wordt gezien als faciliteren van schijnzelfstandigheid?

We maken ons hard voor een eerlijke, eenvoudige oplossing die zelfstandigen keuzevrijheid geeft en kwetsbare werkenden beschermt. De overheid moet stoppen met het criminaliseren van zzp’ers. Het probleem zit hem niet in de zelfstandigen zelf, maar in het feit dat ons stelsel onnodig complex is.

Er is kritiek dat sommige opdrachtgevers de huidige onduidelijkheid misbruiken om kosten te besparen. Hoe reageert het Comité hierop?

Als je sociale premies standaard laat afdragen door opdrachtnemers en het systeem versimpelt, dan is dat probleem opgelost. In andere landen, zoals België en in Scandinavië, worden er standaard sociale premies afgedragen door opdrachtnemers. In Nederland zijn die verschillen tussen contractvormen veel te groot en dat maakt het onnodig complex.

Welke concrete aanpassingen zou u voorstellen voor de huidige wet- en regelgeving? Wat vindt u bijvoorbeeld van het wetsvoorstel VBAR?

De VBAR is weer een nieuwe stap in het steeds verder aanscherpen van de arbeidsrelaties, waardoor het moeilijker wordt voor zelfstandigen om als zelfstandige te werken. Dit past niet meer bij de moderne economie. Beleidsmakers grijpen steeds terug op het arbeidsrecht van 1907, maar de arbeidsmarkt is inmiddels compleet veranderd. We moeten accepteren dat flexibilisering niet meer weg te denken is.

De Hoge Raad heeft in de Uber-zaak geoordeeld dat het element ‘ondernemerschap’ meer gewicht moet krijgen in de beoordeling van de arbeidsrelatie. Hoe luistert het Comité naar dat oordeel?

Ik vond het eerlijk gezegd een opluchting en erkenning voor het zijn van zelfstandig ondernemer. Ik ben een autonoom werker en wil graag de ruimte krijgen om dat zorgeloos te kunnen doen. De bijna 1,8 miljoen zzp’ers die bewust voor zelfstandigheid kiezen, moeten dat kunnen blijven doen.

Jullie hebben het over een BSN-model als oplossing. Wat houdt dat in?

Het idee is simpel: op basis van je BSN-nummer wordt duidelijk hoeveel je per jaar verdient. Op basis daarvan wordt een vast percentage sociale lasten ingehouden. Dit maakt het systeem veel transparanter én eerlijker.

Hoe voorkomt u dat het stopzetten van de handhaving leidt tot structureel misbruik van schijnzelfstandigheid?

De handhaving moet zich richten op échte misstanden, niet op zelfstandigen die vrijwillig zzp’er zijn. Het probleem is dat de wet nu te generiek wordt toegepast.

De Tweede Kamer debatteert binnenkort over het zzp-dossier. Wat wilt u de Kamerleden meegeven?

Zelfstandig professionals zijn de smeerolie van de economie. De flexibele schil van de arbeidsmarkt is essentieel voor innovatie en wendbaarheid. Maar als we blijven vasthouden aan achterhaalde wetgeving, dreigt Nederland zichzelf uit de markt te prijzen. Ik maak me zorgen over de VBAR: het voelt als een beklemmende, betuttelende maatregel die geen recht doet aan de realiteit van het ondernemerschap.

Gaat het Comité ZZP nog aandacht vragen voor het aanstaand zzp-debat?

We hebben een actie verzonnen: #RuimteVoorZZP. De actie draait om het mobiliseren van zelfstandigen en hun opdrachtgevers, zodat politici zien hoe belangrijk zzp’ers zijn voor de economie en innovatie. We roepen iedereen op om mee te doen door op 12 maart een gezamenlijke post te plaatsen, een 🍓 achter hun naam te zetten en persoonlijke verhalen te delen. Het doel is om wetgeving te beïnvloeden en te zorgen voor een realistisch en werkbaar beleid voor zelfstandigen.

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Hoge Raad: ondernemerschap is volwaardig criterium bij de beoordeling van een arbeidsrelatie. Wat betekent dit voor de VBAR?

De recente uitspraak van de Hoge Raad in de langlopende zaak tussen FNV en Uber zet de discussie over de beoordeling van een arbeidsrelatie op scherp. De rechter oordeelde vorige week dat bij het vaststellen van een arbeidsrelatie geen rangorde geldt tussen de verschillende criteria, zoals eerder aan is gegeven in het inmiddels bekende Deliveroo-arrest. Dit betekent dat het element ondernemerschap gelijkwaardig moet worden meegenomen, naast de criteria die wijzen op een arbeidsovereenkomst. De vraag is: wat voor gevolgen gaat dit hebben voor het wetsvoorstel Verduidelijking Beoordeling Arbeidsrelaties en Rechtsvermoeden (VBAR)?

Langere discussie over VBAR

De VBAR is al langere tijd onderwerp van debat, met stevige kritiek dat het criterium ondernemerschap ‘tweederangs’ is ten aanzien van de criteria die wijzen op een arbeidsovereenkomst. In de internetconsultatie (2023) gaven burgers aan zich ernstig zorgen te maken over de technische uitvoerbaarheid van de VBAR. Volgens de huidige systematiek wordt eerst gekeken naar de kenmerken van werknemerschap en de mate van zelfstandigheid binnen de arbeidsrelatie. Pas daarna worden de ondernemerscriteria die toezien op de persoon zelf (de zogenaamde OP-criteria) meegewogen.

Ondernemerschap niet langer ‘tweederangs’

De Raad van State gaf in november 2024 al een kritische reflectie op het wetsvoorstel, met als conclusie dat de VBAR in haar huidige vorm geen oplossing is voor de problemen die de regering op wil lossen en dat het ‘codificeren van geldend recht’ niet voor meer duidelijkheid zal zorgen. Verder zijn er diverse experts op het gebied van arbeidsrecht die eerder kritisch zijn geweest over de VBAR. Zo betoogde hoogleraar arbeidsrecht Stefan Sagel dat in de huidige opzet van de VBAR de ondernemerscriteria ten onrechte ondergeschikt worden gemaakt ten aanzien van de criteria die horen bij het werknemerschap. Ook Joost van Ladesteijn, advocaat arbeidsrecht en partner bij Vertex Legal, heeft meermaals voor het voetlicht gebracht dat ‘het extern ondernemerschap een volwaardig gezichtspunt is’ en dat er ‘geen rangorde bestaat tussen de verschillende gezichtspunten en criteria bij het beoordelen van een arbeidsrelatie’.

Toekomst van de VBAR onzeker?

Op woensdag 12 maart gaat de Tweede Kamer met elkaar in debat over het zzp-dossier. Het belooft, na de opheffing van het handhavingsmoratorium op 1 januari 2025 en de recente uitspraak van de Hoge Raad in de zaak FNV/Uber, politiek gezien een interessante periode te worden. De impact van de uitspraak van de Hoge Raad reikt namelijk verder dan allen Uber-chauffeurs. De huidige opzet van de VBAR zal ongetwijfeld onderwerp van discussie worden, mede omdat minister Van Hijum (SZW) in eerdere debatten heeft aangegeven te wachten op de uitspraak van de Hoge Raad.

De komende weken zullen bepalend worden voor het verdere verloop van de VBAR en de bredere discussie over voorstellen om de arbeidsmarkt te hervormen. Het team Public Affairs volgt vanzelfsprekend de politiek-maatschappelijke discussie op de voet.

Heb je naar aanleiding van dit artikel of de uitspraak van de Hoge Raad vragen? Neem dan contact met ons op via publicaffairs@headfirst.nl

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Tariefontwikkeling professionals 2025

Tariefontwikkeling professionals 2025

De Talent Monitor biedt een diepgaande analyse van de trends en ontwikkelingen op de markt voor zelfstandig professionals en gedetacheerden. Dit rapport onderzoekt de impact van de wetgeving, arbeidsmarktbewegingen en de schaarste aan hoogopgeleide zzp’ers, met inzichten over tarieven, vraag en aanbod, en de verwachtingen voor 2025.

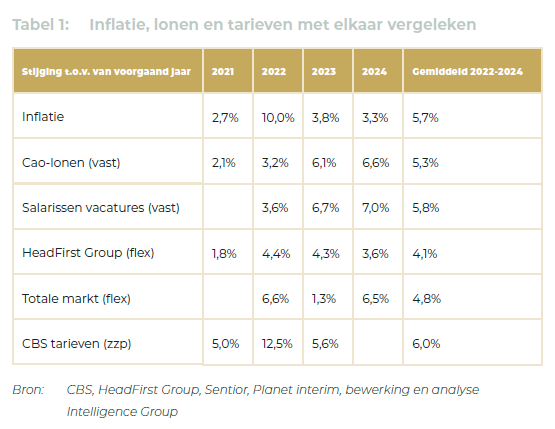

Uurtarieven zzp’ers en gedetacheerden blijven ook in 2024 achter bij cao-lonen

De uurtarieven van flexibel werkenden, zzp’ers en professionals in dienst van detacheerders, zijn in 2024 gemiddeld 3,6 procent gestegen ten opzichte van 2023. Deze stijging blijft achter bij de gemiddelde cao-loonstijgingen en de tariefstijging van (praktisch geschoolde) zzp’ers. Voor 2025 wordt een beperkte tariefstijging verwacht, tussen de 1 en 1,5 procent. Dit blijkt uit de nieuwste Talent Monitor van arbeidsmarktdata specialist Intelligence Group en HR-tech dienstverlener HeadFirst Group.

Wat je kunt verwachten:

- Gedetailleerde analyses van arbeidsmarktontwikkelingen en tariefveranderingen.

- Diepgaande inzichten in de invloed van wetgeving (zoals de wet DBA) op de zzp-markt.

- Verwachtingen voor de arbeidsmarkt in 2025, inclusief voorspellingen voor de tarieven en de werkgelegenheidssituatie.

Samenvatting van de belangrijkste bevindingen:

- Het aantal zzp’ers stijgt licht naar bijna 1,1 miljoen, met een toenemende arbeidsmarktactiviteit.

- De tarieven voor zelfstandig professionals blijven achter bij de inflatie en loonstijgingen, met een verwachte stijging tussen de 0,5% en 1% in 2025.

- De vraag naar zzp’ers blijft hoog, maar de flexibiliteit en keuzes van werkenden, vooral zzp’ers, zijn bepalend voor de ontwikkelingen.

Partner

Download Talent Monitor

Met het downloaden van de Talent Monitor ga je akkoord dat jouw gegevens worden gedeeld met mede-initiatiefnemer Intelligence Group.

Andere rapporten...

Nothing found.

Advocaat Joost van Ladesteijn: “Er wordt te veel aandacht gegeven aan de hooligans op de arbeidsmarkt in plaats van de supporters”

Het handhavingsmoratorium is vanaf 1 januari 2025 komen te vervallen, maar er is nog flink wat werk aan de winkel om de (flexibele) arbeidsmarkt vooruit te helpen. Dat stelt Joost van Ladesteijn, advocaat arbeidsrecht en partner bij Vertex Legal. In gesprek met Sem Overduin van HeadFirst Group gaat Joost in op het belang van feiten in een geregeld door sentimenten aangestuurde discussie over zzp’ers. Verder is Joost kritisch op de rol van de polder en heeft hij een duidelijke visie op de positie van de overheid in dit dossier.

U bent Top Voice op LinkedIn, actief via diverse media en u staat regelmatig op een podium. Vandaag is ook niet uw eerste keer hier in Nieuwspoort. Wat zijn uw motivaties en drijfveren om u publiekelijk uit te spreken over verschillende politiek-maatschappelijke ontwikkelingen over het arbeidsmarkt- en zzp-dossier?

Allereerst hoop ik vooral bij te dragen aan een zo goed mogelijk debat voor kwalitatief hoogwaardige besluitvorming in het algemeen belang. Vorm en inhoud gaan hand in hand. De kwaliteit van het proces bepaalt de kwaliteit van de uitkomst. Neem het beoordelen van een overeenkomst als vergelijking: de wijze waarop de uitlegfase, de dataverzameling en de vaststellingsronde worden doorlopen, is essentieel voor de kwalificatie van de arbeidsrelatie. Zogezegd is een meer zorgvuldige uitlegfase essentieel om Nederland duurzaam en effectief vooruit te helpen. Dat betekent dat we beter met elkaar de discussie moeten voeren en vooral meer en breder luisteren. Met ontspanning en met lenigheid van geest. Meer objectiviteit zal zorgen voor meer evenwichtige discussies rondom het zzp-dossier en de (flexibele) arbeidsmarkt met als gevolg ook zaken als meer draagvlak.

De arbeidsmarkt staat voor grote uitdagingen. We hebben te maken met een krappe arbeidsmarkt, er is een ongelijk speelveld tussen verschillende contractvormen en we moeten ook het stelsel van de sociale zekerheid toekomstbestendig maken. U bent kritisch over de rol van de overheid in het arbeidsmarktdossier. Kunt u dit toelichten?

Het gaat mij niet specifiek om de overheid, maar om de rol en plaats van alle spelers op het speelveld. We lijken steeds meer bezig te zijn met de hooligans in plaats van de supporters. Daarbij is handhaving en toezicht voor elk syteem essentieel. Ik ben voorstander van een evaluatie van al die verschillende actoren op de arbeidsmarkt. Dat betekent dus ook een evaluatie van de rol van de overheid, juist wanneer die belangrijk is. Elke partij ziet nu vooral zichzelf als de weg naar oplossingen: de overheid, de EU, de SER, de markt, toezichthouders, brancheverenigingen, enzovoort. De overheid eist toenemend een prominente rol op. Zo hebben diverse wetsvoorstellen vanuit het ministerie van Sociale Zaken en Werkgelegenheid het daglicht gezien. Dit dient te gebeuren met het juiste historisch besef. Een conclusie van de afgelopen dertig jaar kan zijn dat wetgeving als arbeidsmarktinstrument weinig succesvol en zelfs averechts heeft gewerkt. Het huidige besturingsmodel lijkt onvoldoende te leren van het verleden en heeft moeite een ingeslagen weg te verlaten. Déjà vu’s zijn onontkoombaar.

Welke oplossing ziet u voor de arbeidsmarkt?

De oplossing zie ik in een herijking van de Trias Politica, de leer van een evenwicht van machten. Er zijn nieuwe machten bijgekomen, zoals supranationale organisaties. Het onderscheid tussen wetgevende, uitvoerende en rechtsprekende macht volstaat niet langer. Meer spanning tussen de verschillende (schaduw)machten is vereist. Hier geldt “zonder wrijving geen glans”.

In dit speelveld dienen dus adequate “checks and balances” te bestaan bijvoorbeeld ter voorkomen van te vergaande verstrengelingen tussen machten reeds voor de kwaliteit van besluitvorming. Daarbij zou bij pluriformiteit steeds de menselijk maat centraal moeten staan. Beleidsdoelstellingen kunnen nu te snel vorm krijgen als een soort ‘jacht’, waarbij het doel de middelen heiligt.

U schrijft dat arbeidsovereenkomsten steeds vaker een vehikel worden voor overheidsmaatregelen. Wat bedoelt u daar precies mee?

De arbeidsovereenkomst is overgereguleerd geraakt en daarom onaantrekkelijk geworden. Het is een vehikel geworden om allerlei overheidsdoelstellingen te realiseren. Er is, om met Verburg te spreken, niet enkel sprake van ‘verschrikkelijk flex’, maar ook van ‘verschrikkelijk vast’. Barentsen en Sagel zeggen het beeldend in de Kroniek sociaal recht: ‘Hoe vol kan de kerstboom van de arbeidsovereenkomst worden gehangen met beschermingsballen voordat de takken ervan gaan kraken?’ “Vast minder vast” verdient daarom evenveel aandacht als “flex minder flex”, anders blijft enige voorgestelde oplossing symptoombestrijding.

Er is veel discussie over het wetsvoorstel VBAR, met name het ‘subsidiair’ maken van het criterium extern ondernemerschap. Eerder is er in de politiek al gesproken over het opknippen van het wetsvoorstel in twee losse onderdelen, zodat het rechtsvermoeden wordt losgeknipt van het verduidelijkingsgedeelte. Wat is uw mening?

Net als het Adviescollege Toetsing Regeldruk (ATR), de Raad voor de Rechtspraak en de Afdeling advisering van de Raad van State ben ik kritisch op het wetsvoorstel VBAR. Wanneer in 95% van de gevallen het nu duidelijk zou zijn wat de uitkomst is van een beoordeling of een overeenkomst als een arbeidsovereenkomst moet worden aangemerkt, is het best-case-effect van de VBAR non-significant. Beter dan het splitsen van de VBAR is het splitsen van de civiele en fiscale arbeidsovereenkomst. Inspecteurs kunnen dan werken met wet- en regelgeving waarin zij bij uitstek sinds jaar en dag deskundig zijn. Je merkt nu ongemak bij inspecteurs met een arbeidsrechtelijke toets. Artikel 7:610 lid 1 BW, dat de definitie bevat van de arbeidsovereenkomst, kan dan ongewijzigd blijven. De rechtspraktijk kan hiermee prima uit de voeten. Dat mag inmiddels klip-en-klaar volgen uit de rechtspraak.

Terug naar uw rechtsgebied, het arbeidsrecht. Wat stelt u voor om het te verbeteren?

Het arbeidsrecht mag eenvoudiger, effectiever en evenwichtiger voor ook meer wendbaarheid, innovatie en maatwerk, en dus ook het aanpakken van de arbeidsmarktkrapte, arbeidsproductiviteit en het ondernemersklimaat. Dat kan door niet de overheid en collectivisme enerzijds tegenover de markt en individualisme anderzijds te plaatsen, maar in een nieuw evenwicht met tegenmachten met voor het arbeidsrecht een eigenstandige positie, ontwart van fiscaliteit en sociale zekerheid. Overheidsactivisme start waar marktwerking stopt en andersom. De risico-regelreflex moet worden onderdrukt. Ofwel: via rechtspraak als het kan, via wetgeving als het moet. Mededinging dient te worden gestimuleerd. Mijn advies zou dus aanvullend zijn om het geprivatiseerde socialezekerheidsrecht te ontwarren uit de arbeidsovereenkomst. Daarnaast moet de preventieve ontslagtoets uit 1945 eindelijk worden afgeschaft. Artikel 7:611 BW, dat goed werkgeverschap en goed werknemerschap regelt, moet nadrukkelijker een sleutelpositie krijgen. Wetsvoorstellen als Werken waar je wilt en Recht op onbereikbaarheid behoeven dan geen indiening.

Welke rol is hier weggelegd voor de polder?

hier ligt ook een rol voor de polder, maar zeker geen exclusieve. Juist breder luisteren dan nu is essentieel. Grote groepen lijken stelselmatig te worden gemist. Zo veronderstelt het kabinet steeds breed draagvlak bij voorgestelde maatregelen omdat plannen in overleg met sociale partners tot stand zijn gekomen. Maar structureel blijkt dat dit brede draagvlak er juist bij uitstek niet is. Voorstellen sneuvelen in de Kamer of roepen binnen alle geledingen van de samenleving weerstanden op. Dit roept vragen op over de kwaliteit van besluitvorming, waaronder de diversiteit en inclusiviteit daarvan. Daarbij is opvallend dat dit juist thema’s zijn waarover de SER graag spreekt.

De polder is nu niet de oren van de arbeidsmarkt en vertegenwoordigt onvoldoende alle maatschappelijke actoren. Er lijkt behoefte aan een onafhankelijk orgaan naast de SER, met mensen uit de commerciële praktijk, welke technologie gebruikt voor directe vormen van besluitvorming, niet gebonden aan politieke partijen of bepaalde organisaties. Dit om aandacht te waarborgen voor vrijheden, individuele verantwoordelijkheden, tegenstrijdige belangen en flexibiliteit. Daarbij zijn CAO’s echt doorgeslagen. De materiële reikwijdte van CAO’s dient drastisch te worden gereduceerd tot de zogenaamde harde kern van arbeidsvoorwaarden, kortweg loon, werk- en rusttijden, arbo, vakantiedagen en gelijke behandeling. Het toetsingskader AVV vergt modernisering. Respresentativiteitseisen dienen te worden verhoogd en eenduidig te zijn. Alle werknemers dienen te stemmen over CAO’s in plaats van een achterban. Als stelregel zou kunnen gelden dat meer dan 25% aan werkgeversbijdrages en/of subsidies de onafhankelijkheid van een vakbond aantast. Ook hier dient een stelselhervorming te worden geagendeerd.

Binnenkort volgt beantwoording van prejudiciële vragen door de Hoge Raad in de zaak tussen Uber en FNV. Spannend of niet?

Binnenkort wordt inderdaad de uitspraak verwacht. Gaat de Hoge Raad mee met het advies van de Advocaat-Generaal, dan kan al een soort wet VBAR-situatie ontstaan: omstandigheden die zien op de persoon van de werkende zelf zijn dan als uitgangspunt minder belangrijk dan andere factoren bij het beoordelen of een overeenkomst als een arbeidsovereenkomst moet worden aangemerkt.

Ik verwacht echter dat de Hoge Raad zich houdt aan de lijn die hij zelf heeft uitgezet de laatste decennia. Het Deliveroo-arrest benadrukt het Groen/Schoevers-arrest uit 1997 en het Participatieplaats-arrest uit 2020. Dit betekent: de volgordelijkheid van de tweefasensystematiek, de Haviltexmaatstaf in de uitlegfase met daarin de maatschappelijke positie als partijspecifieke omstandigheid en de holistische toets met als onderdeel daarvan dat ook gezichtspunten in onderling verband dienen te worden bezien. De Hoge Raad gaat dan niet mee met de Advocaat-Generaal en extern ondernemerschap wordt niet een “subsidiaire”, ondergeschikte betekenis toegekend.

In het eerste kwartaal van 2025 gaat de Tweede Kamer weer in debat over het arbeidsmarktbeleid en het zzp-dossier. Wat wilt u de politiek meegeven?

De kunst van het maakbare moet worden ingeruild voor een bewustzijn van inherente grenzen. Minder is nu meer. Start eerst met de 5 km, boek een eerste succesje en ga daarna pas aan de slag met een marathon waarvan nu zelfs start en finish onduidelijk zijn.

De overheid dient concreet, eenduidig en objectief te beargumenteren met kwantificeringen, welke afwegingen zij maakt, kenbaar reflecterende op alle feiten en omstandigheden, in het besef dat 100% compliance onhaalbaar is en beleid (voor zover al vereist) dus neerkomt op riskmanagement. De overheid dient boven de partijen te staan en de noodzaak te kennen van haar eigen beperkingen, waaronder dat wetgeving geen “multidoekje” is. Lenig van geest dient de overheid de verbinding te zoeken door het gesprek aan te gaan en te luisteren voor het zoeken naar balansen op basis van gemeenschappelijkheden. Zo kan de mens, welke de samenleving vormt, ook maat der dingen zijn, als schilder en doek.

Het is inmiddels ruim vijf jaar geleden dat de Commissie Borstlap met een stevig rapport kwam over hervormingen voor de arbeidsmarkt. Is het inmiddels tijd voor een herziene versie? Een Borstlap 2.0?

Het rapport van de Commissie Borstlap is sterk ideologisch en kan men duiden als weer een typisch product van de publieke sector. Naar de inhoud en benodigde maatregelen kan je ook geheel anders aankijken, maar die andere zienswijze bevat het rapport beperkt. Met ook alle berichten van alle leden van de Commissie Borstlap in het nieuws op bijna dagelijkse basis mogen de standpunten van de Commissie Borstlap nu wel echt genoegzaak bekend zijn. Het zou goed zijn als juist anderen dan leden van de Commissie Boot, de Commissie Borstlap en de SER (MLT) hun verhaal mogen doen, wellicht door een groep uit de commerciële sector, te meer gezien de beperkte successen op de arbeidsmarkt afgelopen decennia en we nu echt vooruit willen. Vergeet ook niet dat de Commissie Borstlap vooral niet is gevolgd door de vorige minister. Zoals gezegd mag voor mij het arbeidsrecht vooral evenwichtiger, effectiever en eenvoudiger. Dat kan mijns inziens niet door zoals afgelopen decennia de overheid en collectivisme enerzijds tegenover de markt en individualisme te plaatsen, maar in een nieuw evenwicht met voor het arbeidsrecht een eigenstandige positie. Daarbij is vrijheid, en de bescherming daarvan, essentieel. De garantie van fundamentele vrijheden schept de mogelijkheid tot zelfontplooiing en zelfverwezenlijking van iedereen. Daarbij past ook een Commissie Red Tape, welke alle dubbele en onleesbare regels schrapt (ook voor de aanpak arbeidsmarktkrapte en het vraagstuk omtreent arbeidsproductiviteit). Een 30% ‘admin burden’ begint normaal te worden. Dit is afgelopen jaren echt vreselijk uit de hand gelopen. Dit zou meer prioriteit moeten hebben dan een meerurenbonus.

Waar hoopt u op in 2025?

Ik hoop op minder ideologie en meer inhoudelijk debat. Tal van zaken zijn momenteel niet goed meetbaar en hadden dat bij uitstek wel moeten zijn als basis van de basis van enige analyse. Zet objectiviteit en feiten centraal. Dat komt de kwaliteit van het debat ten goede en zal een positief effect hebben op de kwaliteit en uitvoering van besluiten.

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

Minister Van Hijum: Toelatende Instantie (TI) WTTA wordt belegd binnen het ministerie zelf

De Wet toelating terbeschikkingstelling van arbeidskrachten, beter bekend als de WTTA, is een belangrijke stap in de regulering van de uitzendsector en andere uitleners van personeel. In een recent gepubliceerde kamerbrief heeft Eddy van Hijum, de minister van Sociale Zaken en Werkgelegenheid (SZW), bekendgemaakt dat het eigen ministerie de rol van toelatende instantie (TI) op zich zal nemen. Dit besluit volgt na een uitgebreide zoektocht naar een geschikte uitvoerder. Hoe nu verder?

Waarom een nieuwe toelatende instantie?

Eerst een stukje achtergrond: het wetsvoorstel van de WTTA dateert uit 2023, als reactie op misstanden in de uitzendsector (onderbetaling, slechte huisvesting van arbeidsmigranten) en het rapport van de Commissie Roemer. De wet introduceert een toelatingsstelsel voor organisaties die onder de Waadi vallen. In het nieuwe stelsel mogen uitleners alleen op de markt opereren als zij daartoe toegelaten zijn.

Aanvankelijk was het de bedoeling dat Justis, de screeningsautoriteit van het ministerie van Justitie en Veiligheid, als toelatende instantie zou optreden. Justis heeft echter laten weten niet over de capaciteit te beschikken om deze complexe taak uit te voeren, mede door de omvangrijke toezicht- en handhavingsverantwoordelijkheden die de WTTA met zich meebrengt. Dit werd bevestigd in diverse kamerstukken en heeft eind 2024 geleid tot de noodzaak de invoering van de WTTA uit te stellen tot nader orde. Het ministerie van SZW neemt deze taak nu over en richt een nieuwe eenheid op die specifiek verantwoordelijk is voor de uitvoering van de wet.

De nieuwe rol van SZW als toelatende instantie

De nieuwe speciale eenheid binnen het ministerie van SZW zal als toelatende instantie verantwoordelijk zijn voor de beoordeling van toelatingsaanvragen, schorsingen en intrekkingen van vergunningen voor uitleners. De nieuwe eenheid moet zich onderscheiden door zorgvuldige besluitvorming, waarin signalen uit de markt, inspectierapporten van private inspectie-instellingen en samenwerking met stelselpartners zoals de Belastingdienst een grote rol spelen.

Moties Ceder (CU) en Aartsen (VVD): focus op snelheid en kostenbeheersing

De uitvoering van de WTTA is sterk beïnvloed door twee moties die recentelijk zijn aangenomen in de Tweede Kamer:

- Motie-Ceder: focus op snelheid

Deze motie benadrukt de noodzaak om de wet zo snel mogelijk in werking te laten treden met als streefdatum 1 juli 2026. De minister van SZW geeft in de kamerbrief aan dat hij dit streven deelt, maar waarschuwt voor haast zonder zorgvuldigheid. Een robuuste organisatie is nodig om ervoor te zorgen dat het toelatingsstelsel effectief functioneert vanaf dag één. De voorbereiding en inrichting van de TI wordt daarom zorgvuldig uitgevoerd, met een planning die naar verwachting dit voorjaar wordt vastgesteld. - Motie-Aartsen : kostenbeheersing voor uitleners

Aartsen pleit in zijn motie voor het beheersbaar houden van de kosten die gepaard gaan met de uitvoering van de WTTA, met name voor kleinere uitleners. De minister heeft in de kamerbrief gereageerd door aan te geven dat de leges en inspectiekosten proportioneel en transparant worden vastgesteld. Bovendien wordt er gedifferentieerd naar bedrijfsgrootte, waardoor kleinere uitleners minder zwaar worden belast dan middelgrote en grote ondernemingen. Een belangrijke toezegging voor Aartsen aangezien er aanvankelijk beoogd werd 100.000 ,- waarborgsom in rekening te brengen bij toetredende partijen.

Hoe nu verder?

Van Hijum heeft in de Kamerbrief laten weten nog geen uitspraak te kunnen doen over een definitieve datum van inwerkingtreding van de wet. De TI moet voldoende juridische, financiële en organisatorische middelen krijgen om de taken en werkzaamheden betrouwbaar en effectief uit te kunnen voeren. Logischerwijs heeft dit proces tijd nodig. Van Hijum geeft in de Kamerbrief wel aan dat er in het eerste kwartaal van 2025 meer informatie zal komen over een nieuwe tijdlijn voor de implementatie en uitvoering van de WTTA.

Het Team Public Affairs van HeadFirst Group houdt de ontwikkelingen nauwlettend in de gaten. Mochten er vragen zijn over de WTTA, neem dan contact met ons op via publicaffairs@headfirst.nl

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl

De politieke discussie over de VBAR, de zaak Uber/FNV en de toekomst van het zzp-dossier. Wat heeft dit alles met elkaar te maken?

Het zzp-dossier in 2024 kunnen we omschrijven als een turbulent jaar. Het jaar stond niet alleen in het teken van het naderende einde van het handhavingsmoratorium, maar ook in het teken van het wetsvoorstel Verduidelijking Beoordeling Arbeidsrelaties en Rechtsvermoeden (VBAR). De internetconsultatie in het najaar van 2023 zorgde al voor vele kritische reacties van brancheverenigingen, marktpartijen en zzp-organisaties. Kritiek op dit wetsvoorstel nam in 2024 eigenlijk alleen maar toe. Diverse politieke partijen stelden vraagtekens bij nut en noodzaak van de VBAR en de Raad van State kwam in november 2024 met de conclusie dat het wetsvoorstel een ‘beperkte bijdrage zal leveren aan de aanpak van schijnzelfstandigheid’. Eerder kwam het Adviescollege Toetsing Regeldruk (ATR) ook al met een stevig advies. Het wetsvoorstel ontving destijds een dictum 4 van dit College. Kort samengevat betekent dit het volgende: het wetsvoorstel kent fundamentele bezwaren en/of de onderbouwing schiet ernstig tekort c.q. ontbreekt. Een recent gepubliceerde rapportage van het ATR toont aan dat meerdere wetsvoorstellen met betrekking tot de arbeidsmarkt soortgelijke dicta ontvingen de afgelopen jaren.

Minister Van Hijum (Sociale Zaken en Werkgelegenheid) beraadt zich al langer op vervolgstappen. Eerder gaf Van Hijum aan te wachten op de beantwoording van prejudiciële vragen door de Hoge Raad in de zaak FNV/Uber. De beantwoording van deze vragen kan grote gevolgen hebben voor het wetsvoorstel VBAR en de bredere discussie over het zzp-dossier. Maar waarom is dat eigenlijk? En waarom staan FNV en Uber überhaupt tegenover elkaar? In dit artikel een chronologische tijdlijn en meer tekst en uitleg over het juridische en maatschappelijke belang van deze zaak.

2019: de eerste klachten van Uber-chauffeurs

In 2019 benaderen verschillende Uber-chauffeurs vakbond FNV met klachten over hun arbeidsomstandigheden. De chauffeurs stellen dat Uber eerdere beloften niet nakomt. Beloften over hogere inkomsten, flexibiliteit in werktijden en zelfstandigheid blijken niet te stroken met de werkelijkheid. In plaats daarvan bepaalt Uber de tarieven, werkwijzen en werktijden van chauffeurs, wat volgens de chauffeurs niet past bij de status van zelfstandig ondernemer. Deze klachten leidden medio 2019 tot acties van chauffeurs en gesprekken tussen Uber en de gemeente Amsterdam.

November 2020: FNV eist naleving van taxi-cao

Vakbond FNV sommeert Uber om de taxi-cao na te leven, met het argument dat Uber zich gedraagt als werkgever. Uber weigert en stelt dat het enkel een platform is dat vraag en aanbod bij elkaar brengt.

September 2021: Rechtbank Amsterdam verklaart Uber werkgever

Op 13 september 2021 oordeelt de rechtbank Amsterdam dat Uber een werkgever is en zich aan de taxi-cao moet houden. Deze uitspraak wordt gezien als een grote overwinning voor FNV en de chauffeurs. Uber legt zich echter niet neer bij het vonnis en gaat in hoger beroep.

2022: De juridische strategie van Uber en de "Uber-files"

In 2022 komt naar voren dat Uber juridische procedures vertraagt en dispensatieverzoeken indient om niet onder de taxi-cao te vallen. Bovendien onthullen de “Uber-files” in juli 2022 hoe Uber politieke en juridische processen probeert te manipuleren.

13 juni 2023: gerechtshof behandelt hoger beroep

Op 13 juni 2023 buigt het gerechtshof Amsterdam zich over de vraag of Uber een werkgever is. Het hof stelt dat meer duidelijkheid nodig is over het juridische kader en besluit prejudiciële vragen voor te leggen aan de Hoge Raad. Dit vanwege het grote maatschappelijke en juridische belang van de kwestie.

3 oktober 2023: gerechtshof stelt prejudiciële vragen

Het gerechtshof Amsterdam formuleert vragen voor de Hoge Raad over twee kernpunten:

- De rol van het ondernemerschap bij de beoordeling van arbeidsrelaties.

- De geschiktheid van de Wet AVV (Wet op het Algemeen verbindend en onverbindend verklaren van cao’s) als basis voor de collectieve actie van de FNV. De antwoorden van de Hoge Raad zullen niet alleen deze zaak, maar ook toekomstige geschillen over platformwerk beïnvloeden.

30 september 2024: advies advocaat-generaal

Advocaat-generaal (AG) Ruth de Bock komt eind september 2024 met een advies naar aanleiding van de prejudiciële vragen die gesteld zijn. In het advies stelt de AG dat het gezichtspunt ‘persoonlijk ondernemerschap’ slechts beperkt van betekenis is bij de beoordeling van arbeidsrelaties. Er wordt pas toegekomen aan dit gezichtspunt wanneer een toetsing aan de eerdere acht gezichtspunten uit Deliveroo geen uitsluitsel geeft over de vraag of een arbeidsrelatie als arbeidsovereenkomst moet worden aangemerkt. De nadruk moet liggen op de concrete werkrelatie zoals deze is op de werkvloer. Gedragen van de werkende in het economisch verkeer kunnen de ‘balans dus niet doen omslaan’. Dat het persoonlijk ondernemerschap van de werkende van beperkte betekenis is, sluit volgens de AG aan bij het conceptwetsvoorstel VBAR en bij het toetsingskader dat het Hof van Justitie van de EU heeft ontwikkeld voor de afbakening tussen ondernemers en werknemers. Ook bevestigt de AG dat de Wet AVV geschikt is voor collectieve acties zoals die van de FNV.

De Hoge Raad is vrij om het advies van de AG wel of niet te volgen. In het Deliveroo-arrest werd de conclusie van de AG niet opgevolgd en kwam de Hoge Raad tot de conclusie dat alle omstandigheden van het geval meewegen bij het beoordelen van de arbeidsrelatie. Joost van Ladesteijn, advocaat arbeidsrecht bij Vertex Legal, kwam met een kritische reactie op het advies van AG De Bock.

Wat staat er op het spel?

De antwoorden van de Hoge Raad op de gestelde prejudiciële vragen zijn van groot belang voor de politieke discussie over het zzp-dossier, het wetsvoorstel VBAR en het beoordelen van de vraag of er wel of niet sprake is van een arbeidsovereenkomst. Dit heeft dus niet alleen betekenis voor taxichauffeurs die werken via Uber, maar voor de bredere discussie over zzp’ers en de flexibele arbeidsmarkt.

Gaat de Hoge Raad mee in het advies van AG De Bock, dan zal dat betekenen dat een overeenkomst sneller als arbeidsovereenkomst wordt aangemerkt. Aan het gezichtspunt ‘persoonlijk ondernemerschap’ wordt dan minder belang gehecht bij het beoordelen van een arbeidsrelatie. Dit is niet op één lijn met het Deliveroo-arrest, waar juist ‘alle omstandigheden van het geval in onderling verband bezien moeten worden’.

Mocht de Hoge Raad het advies van AG De Bock niet volgen, dan zal het ‘persoonlijk ondernemerschap’ van de werkende zwaarder meewegen bij het beoordelen of er sprake is van een arbeidsovereenkomst. Dit ligt dan op één lijn met het Deliveroo-arrest, waar het negende gezichtspunt een contra-indicatie is voor het werknemerschap. Dit heeft vervolgens gevolgen voor het wetsvoorstel VBAR, omdat de zogenoemde OP-criteria (ondernemerscriteria die toezien op de persoon zelf) secundair zijn ten aanzien van de criteria die toetsen op Werknemerschap (W) en Zelfstandigheid (Z) die alleen kijken binnen de arbeidsrelatie.

De antwoorden van de Hoge Raad op de prejudiciële vragen worden met spanning afgewacht door juristen, beleidsmakers, sociale partners en de politiek. Het zorgt ongetwijfeld voor een volgend hoofdstuk in de al maar complexer wordende discussie wanneer er sprake is van een arbeidsovereenkomst. Naar alle waarschijnlijkheid komt de Hoge Raad eind januari/begin februari met antwoorden.

Vraag een vrijblijvend adviesgesprek aan

Vragen hierover? Neem contact met ons op.

Sem Overduin

Public Policy & Affairs Manager

Sem.Overduin@headfirst.nl

Oifik Youssefi

Public Affairs Officer

Oifik.Youssefi@headfirst.nl

Maaike van Driel

Head of Legal

Maaike.vanDriel@headfirst.group

Thomas ten Veldhuijs

Senior Legal Counsel

Thomas.tenVeldhuijs@headfirst.nl